微课企业经营和财税焦点问题研究

本课可免费听课

- 课程介绍

- 目录试学

- 思维导图

- 答疑

讲师推荐

课程以实践为导向,兼具个性化、专业性、操作性。满足税法研究素材提供、为税务风险防控、税务风险评估、避免和减轻纳税人税务法律责任、提供了实践解决方案和法律分析。作为财务和法律跨界人士,用十年财务专业经验、二十一年律师执业经验,能够用商事思维,为企业家提供优化财税成本和法律风险提供方案和路径,有助于为纳税人提供性价比最高的法律服务。

通过本次专栏,希望可以为您以后法商·财税结合有所启示和帮助。

内容简介

本次课程从公司运营等多角度,分析发票在不同税种之间的作用、风险点以及企业利润层面逃税风险,结合疫情期间出台的优惠政策,切实帮助企业迅速掌握新规核心、突破经营困境,把控发票管理中的风险要点,同时,引导法律顾问评估财税风险,促使企业管理层运用法律思维合规操作。

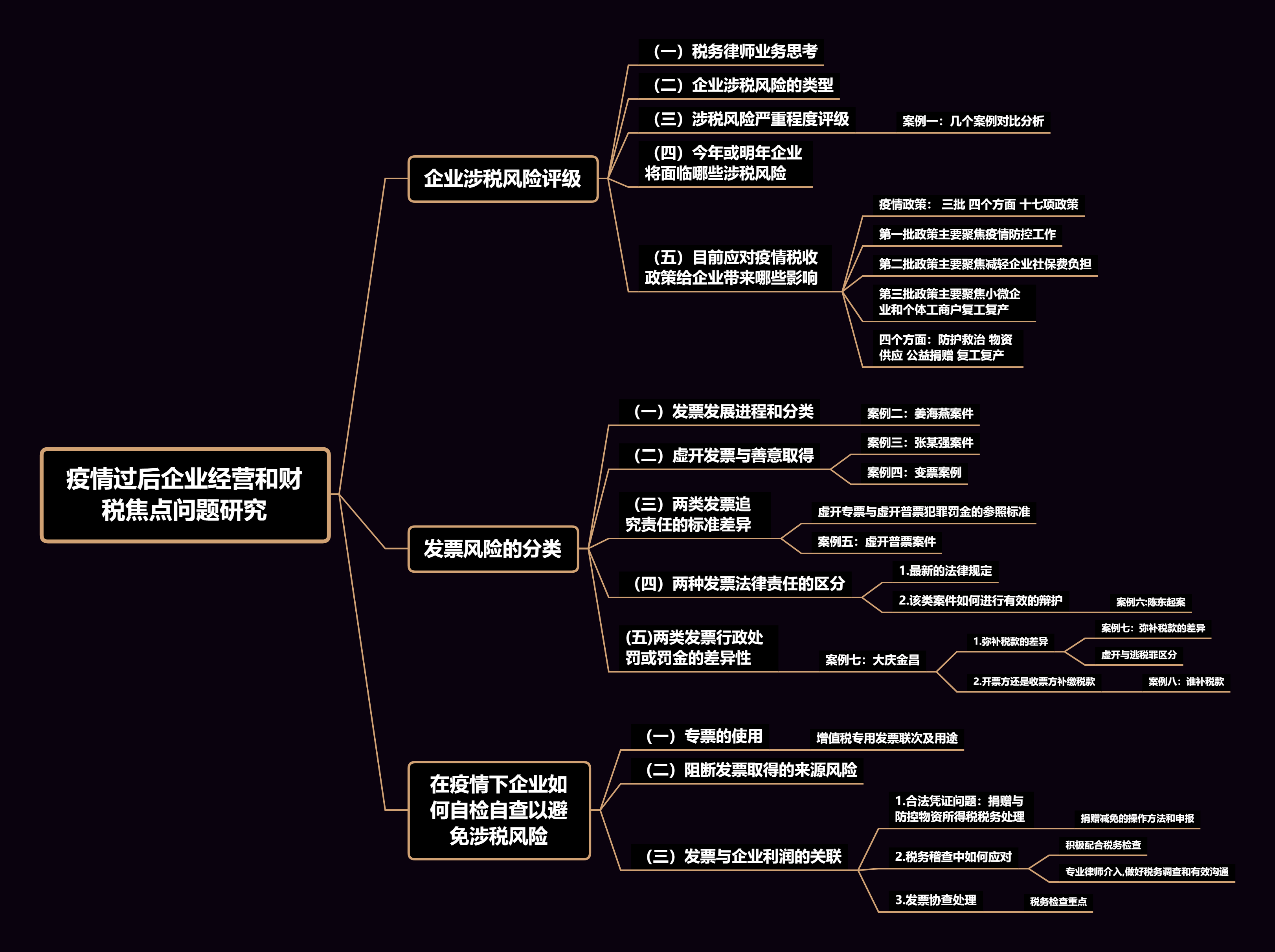

《疫情过后企业经营和财税焦点问题研究》提纲

(一)税务律师业务思考

(二)企业涉税风险的类型

(三)涉税风险严重程度评级

案例一:几个案例对比分析

(四)今年或明年企业将面临哪些涉税风险

(五)目前应对疫情税收政策给企业带来哪些影响

疫情政策: 三批 四个方面 十七项政策

第一批政策主要聚焦疫情防控工作

第二批政策主要聚焦减轻企业社保费负担

第三批政策主要聚焦小微企业和个体工商户复工复产

四个方面:防护救治 物资供应 公益捐赠 复工复产

(一)发票发展进程和分类

案例二:姜海燕案件

(二)虚开发票与善意取得

案例三:张某强案件

案例四:变票案例

(三)两类发票追究责任的标准差异

虚开专票与虚开普票犯罪罚金的参照标准

案例五:虚开普票案件

(四)两种发票法律责任的区分

1.最新的法律规定

2.该类案件如何进行有效的辩护

案例六:陈东起案

(五)两类发票行政处罚或罚金的差异性

案例七:大庆金昌

1.弥补税款的差异

案例七:弥补税款的差异

虚开与逃税罪区分

2.开票方还是收票方补缴税款

案例八:谁补税款

(一)专票的使用

增值税专用发票联次及用途

(二)阻断发票取得的来源风险

(三)发票与企业利润的关联

1.合法凭证问题:捐赠与防控物资所得税税务处理

捐赠减免的操作方法和申报

2.税务稽查中如何应对

积极配合税务检查

专业律师介入,做好税务调查和有效沟通

3.发票协查处理

税务检查重点

黑龙江省律师协会财税委员会副主任、黑龙江省律师协会青工委主任。擅长于财税民商事、税收征管类刑事案件代理和辩护。在公司股权清算、行政法、婚姻家庭法也有很深的造诣。

税务律师业务思考

企业涉税风险评级

涉税风险评级:税务案件的“红线”要避免!

试学

两类发票基本特征差异概况

试学

营改增进程与发票责任的关联

两种发票追溯标准

两种发票法律责任方面的区分

何为“虚开”增值税专用/普通发票

发票风险与逃税、行政处罚的衔接

发票对企业经营和利润的影响

在疫情下企业如何自检自查以避免涉税风险(1)

在疫情下企业如何自检自查以避免涉税风险(2)